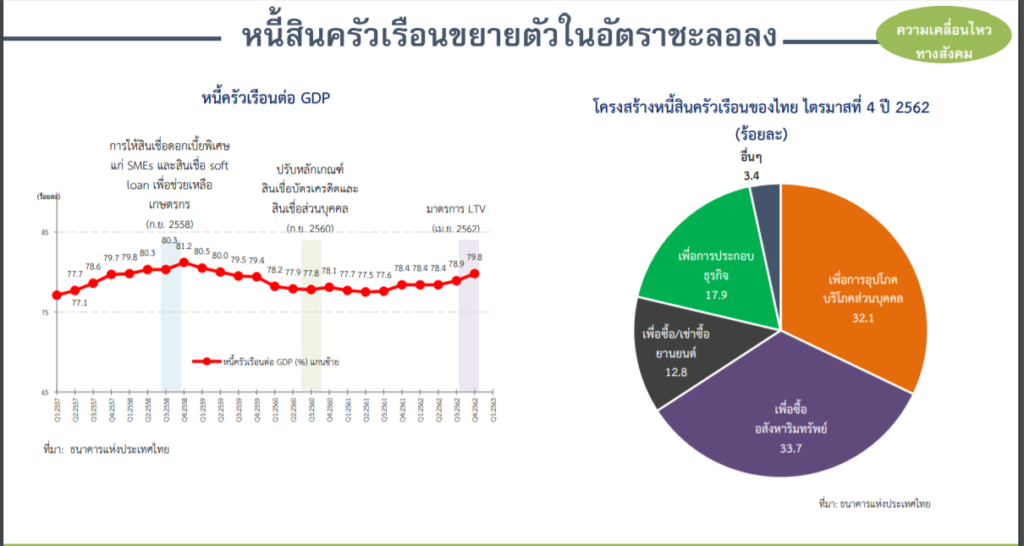

ดร.ทศพร ศิริสัมพันธ์ เลขาธิการสภาพัฒนาการเศรษฐกิจและสังคมแห่งชาติ เปิดเผยว่า สถานการณ์หนี้ครัวเรือนไทย ในไตรมาสสี่ปี 2562 มีมูลค่า 13.47 ล้านล้านบาท ขยายตัวร้อยละ 5.0 ชะลอลงจากร้อยละ 5.5 ในไตรมาสก่อน โดยเป็นผลจากการปรับตัวลดลงในสินเชื่อทุกประเภท ขณะที่สัดส่วนหนี้สินครัวเรือนต่อ GDP อยู่ที่ร้อยละ 79.8 สูงสุดในรอบ 14 ไตรมาส นับตั้งแต่ไตรมาสที่ 3 ปี 2559 เป็นต้นมา เนื่องจากเศรษฐกิจไทยชะลอตัวลงอย่างต่อเนื่องและเร็วกว่าการชะลอตัวของหนี้สินครัวเรือน ด้านภาพรวมคุณภาพสินเชื่อด้อยลง โดยยอดคงค้างหนี้ที่ไม่ก่อให้เกิดรายได้ (NPL) เพื่อการอุปโภคบริโภคของธนาคารพาณิชย์ในไตรมาสหนึ่ง ปี 2563 มีมูลค่า 156,227 ล้านบาท คิดเป็นสัดส่วนร้อยละ 3.23 ต่อสินเชื่อรวม ปรับตัวเพิ่มขึ้นจากร้อยละ 2.90 ในไตรมาสก่อน ซึ่งเป็นผลจากความสามารถในการชำระหนี้ของสินเชื่อทุกประเภทด้อยลง โดยเฉพาะสินเชื่อรถยนต์ สินเชื่อบัตรเครดิต และสินเชื่อเพื่ออุปโภคบริโภคส่วนบุคคลอื่นๆ

ในช่วงที่ผ่านมา เศรษฐกิจไทยได้รับผลกระทบทางลบอย่างต่อเนื่องไม่ว่าจะเป็นภาคการส่งออก ภาคการท่องเที่ยว และภาคการเกษตร โดยภาครัฐได้ดำเนินมาตรการต่างๆ เพื่อให้ความช่วยเหลือแก่ประชาชนผ่านหลายช่องทาง ในส่วนของปัญหาหนี้สินและสภาพคล่องของประชาชนได้ดำเนินมาตรการสินเชื่อเพื่อเสริมสภาพคล่องและบรรเทาภาระค่าครองชีพต่างๆ เช่น สินเชื่อดอกเบี้ยต่ำ (Soft Loan) สินเชื่อเพื่อส่งเสริมการจ้างงาน สินเชื่อฉุกเฉินสำหรับผู้ไม่มีรายได้ประจำ รวมถึงมาตรการช่วยเหลือลูกหนี้รายย่อยและ SMEs ที่มีศักยภาพและไม่เป็นหนี้ค้างชำระเกิน 90 วัน

อย่างไรก็ตาม มาตรการต่างๆ ส่วนใหญ่ยังคงเป็นมาตรการระยะสั้นและมุ่งบรรเทาความเดือดร้อนเท่านั้น ซึ่งภาครัฐจำเป็นต้องเร่งเตรียมแผนการดำเนินงานและมาตรการต่างๆ ที่มุ่งเน้นช่วยเหลือฟื้นฟูและยกระดับรายได้ของครัวเรือนอย่างชัดเจนเพื่อให้สอดคล้องกับภาระค่าใช้จ่ายและหนี้สินของแต่ละครัวเรือน รวมทั้งการปรับโครงสร้างหนี้ให้สามารถสร้างผลตอบแทนให้แก่ครัวเรือนได้เพื่อชดเชยรูปแบบหนี้ที่เน้นการอุปโภคบริโภค

สถานการณ์ครัวเรือนไทยกำลังเผชิญผลกระทบทั้งในมิติทางเศรษฐกิจ สังคม เทคโนโลยี หรือแม้กระทั่งวัฒนธรรม โดยความเปลี่ยนแปลงที่เกิดขึ้นสะท้อนให้เห็นถึงปัญหาเชิงโครงสร้างและความเปราะบางของระบบเศรษฐกิจและสังคมในระดับครัวเรือนอย่างชัดเจน ทั้งนี้ จากผลการศึกษาโครงการสำรวจและศึกษาสาเหตุที่คนไทยก่อหนี้เพื่ออุปโภคบริโภคส่วนบุคคล ทำให้เห็นรูปแบบการสะสมความเสี่ยงที่ส่งผลต่อฐานะทางการเงินของครัวเรือนเป็นจำนวนมาก ได้แก่

- พฤติกรรมการก่อหนี้ที่เน้นการบริโภค นำไปสู่การสร้างภาระทางการเงินของครัวเรือน และไม่สามารถช่วยยกระดับรายได้ของครัวเรือนให้สูงขึ้นได้ในระยะยาว โดยมากกว่าครึ่งหนึ่งของรายจ่ายมักเป็นค่าใช้จ่ายในการซื้อสินค้าและบริการที่จำเป็น ขณะเดียวกันปัญหารายได้ไม่พอกับรายจ่ายโดยเฉพาะในกลุ่มคนที่เริ่มทำงานใหม่ส่วนหนึ่งเป็นผลจากรายจ่ายเพื่อสันทนาการฯ อาทิ ค่าเครื่องดื่มแอลกอฮอล์/บุหรี่ ค่าใช้จ่ายท่องเที่ยว และค่าการดูแลความสวยงาม รวมถึงทัศนคติที่พร้อมจะใช้จ่ายมากขึ้นเมื่อมีรายได้สูงขึ้น และความคลั่งไคล้ในการชอปปิง

- ทัศนคติและพฤติกรรมการจับจ่ายใช้สอยของครัวเรือนมีแนวโน้มทำให้เกิดการบริโภคสูง การก่อหนี้ที่นำไปใช้จ่ายผิดประเภท และการเข้าสู่วงจรหนี้ซ้ำ โดยเฉพาะการนำเงินที่ได้จากการกู้เพื่อประกอบอาชีพและเพื่อการศึกษาไปใช้บริโภคแทนการลงทุนและต่อยอดเพื่อยกระดับรายได้และคุณภาพชีวิตในระยะยาว และเมื่อไม่สามารถชำระคืนได้จะอาศัยการกู้เงินจากแหล่งอื่นเพื่อนำไปชำระหนี้คืนแทน (การก่อหนี้ซ้ำ) และ

- การเกิดวิกฤตทางเศรษฐกิจทำให้เห็นความเปราะบางของครัวเรือนชัดเจนมากยิ่งขึ้น ในช่วงสถานการณ์ปกติครัวเรือนไทยก็มีปัญหาทางการเงินในระดับสูง ทั้งการมีเงินออมน้อย มีภาระหนี้สูงและนาน และภูมิคุ้มกันทางการเงินอยู่ในระดับต่ำ เมื่อต้องเผชิญกับภาวะที่เศรษฐกิจหดตัวทำให้ผลกระทบต่อครัวเรือนจะมีความรุนแรง และอาจส่งผลกระทบต่อเนื่องเป็นวงกว้าง

ในปัจจุบันการแก้ไขปัญหาของภาครัฐพยายามเร่งดำเนินการเพื่อช่วยบรรเทาความเดือดร้อนของครัวเรือนในช่วงระยะสั้น อย่างไรก็ตาม สิ่งสำคัญของการแก้ไขปัญหา คือ การแก้ไขปัญหาความเปราะบางทางการเงินในระดับเชิงโครงสร้างของครัวเรือนในระยะยาวอย่างยั่งยืน โดย

- การสร้างกลไกเพื่อบรรเทาภาระหนี้และปรับเปลี่ยนโครงสร้างหนี้โดยมีภาครัฐเป็นสื่อกลาง

- การยกระดับรายได้ของประชาชนให้สอดคล้องกับความเป็นอยู่และความเปลี่ยนแปลงทางเศรษฐกิจ

- การส่งเสริมความรู้และสร้างวินัยทางการเงินให้กับประชาชนผ่านช่องทางเทคโนโลยีที่สามารถเข้าถึงได้อย่างครอบคลุมและมีประสิทธิภาพ