วันก่อน คอลัมน์ “รู้เก็บรู้ออม รู้ใช้รู้ลงทุน สู่ความมั่งคั่ง” พูดถึงเรื่อง กองทุนสำรองเลี้ยงชีพ ว่าเป็นเครื่องมือการออมเงินที่เป็นตัวช่วยที่ดีของมนุษย์เงินเดือน เปรียบเสมือนเป็นการ ” หักดิบ” ออมเงินตั้งแต่ต้นทาง

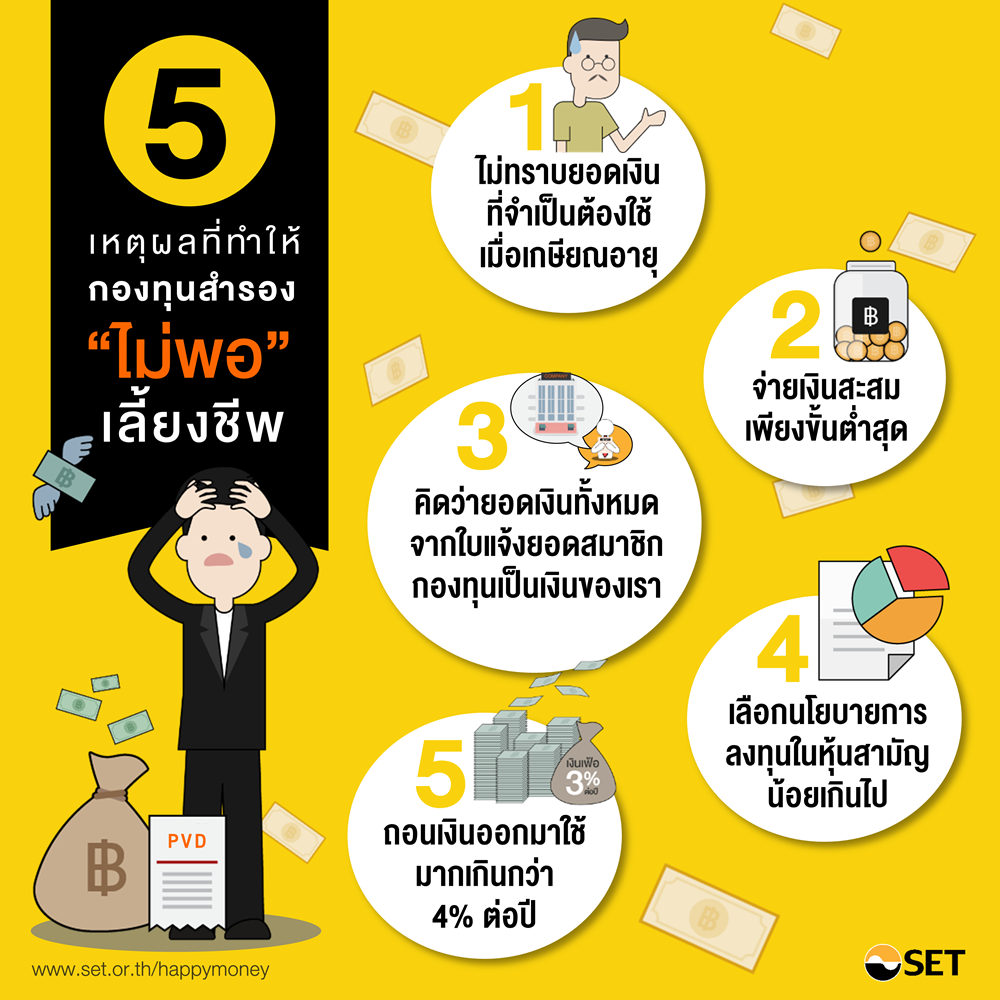

ครั้งนี้ เราจะว่ากันถึงเหตุที่จะทำให้ กองทุนสำรอง “ไม่พอ” เลี้ยงชีพ โดยบทความนี้ ทางตลาดหลักทรัพย์แห่งประเทศไทย เผยแพร่ไว้ในเว็บไซต์ ผู้เขียนขออนุญาตนำมาถ่ายทอดต่อให้อ่านกันแบบเข้าใจง่ายๆ

ทำไม กองทุนสำรอง ถึงจะ ไม่พอ เลี้ยงชีพ ที่เป็นสาเหตุประการแรกเลย คือ

1. ออมเงินไปวันๆ แบบไม่รู้ว่าตัวเองมีความต้องการใช้เงินเท่าไรหลังเกษียณ หรือไม่ได้ทำงานแล้ว ยกตัวอย่างเช่น คำนวณว่า เกษียณแล้ว ต้องการใช้เงินเดือนละ 10,000 บาท แต่ปัจจุบัน ทั้งเก็บทั้งออม คำนวณดูแล้ว เงินออมทั้งหมด ไม่ตอบโจทย์ คือ ไม่พอสำหรับการใช้จ่ายเดือนละหมื่นบาท อันนี้อนาคตลำบากหน่อย

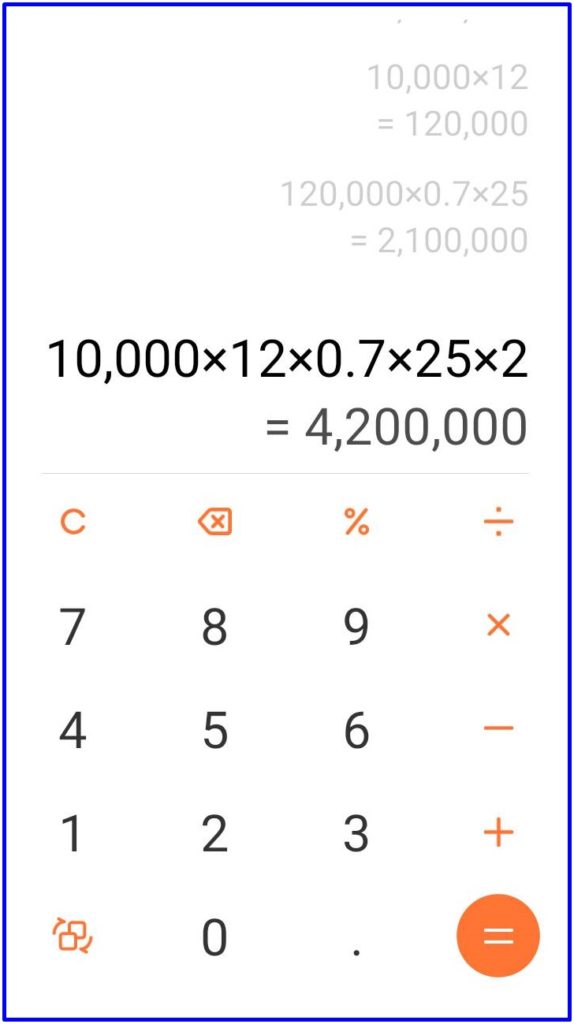

ทางตลาดหลักทรัพย์ฯ ให้สูตรคำนวณมาง่ายๆ หยิบเครื่องคิดเลขมากดๆ ตามนี้

- กำหนดตัวเลขเงินค่าใช้จ่ายปัจจุบัน ต่อเดือน

- เอาตัวเลขข้างบน x 12 จะเท่ากับค่าใช้จ่ายต่อปี

- เอาค่าใช้จ่ายต่อปี x 70% เพื่อปรับเป็นค่าใช้จ่ายจริงตอนไม่ได้ทำงานแล้ว

- เอาตัวเลขค่าใช้จ่ายจริงข้างบน x จำนวนปีก่อนตาย เช่น กะว่าจะตายตอนอายุ 85 ก็เท่ากับว่า มีเวลาเหลือใช้ชีวิตหลังเกษียณ (อายุ 60 ) เท่ากับ 25 ปี

- เอาผลลัพท์ข้างบน X 2 เพื่อปรับด้วยอัตราเงินเฟ้อ 3%ต่อปี

สมมติ อยากอยู่ต่อบนโลกถึงอายุ 85 และต้องการใช้เงินเดือนละหนึ่งหมื่น กดเครื่องคิดเลขตามสูตรข้างบนแล้ว เท่ากับว่า ตัวเราต้องมีเงินเก็บสำหรับโลกหลังเกษียณ และก่อนความตาย เท่ากับ 4.2 ล้านบาท

เพียงเท่านี้ก็จะทราบวงเงินที่จำเป็นต้องใช้เมื่อเกษียณอายุอย่างคร่าว ๆ และเป็นเป้าหมายในการลงทุนว่าเราจะต้องเก็บเงินอย่างน้อยปีละเท่าใด ต้องให้ได้ผลตอบแทนจากการลงทุนปีละเท่าใด ด้วยข้อจำกัดของจำนวนปีของการทำงานที่ยังเหลืออยู่

2. จ่ายเงินสะสมแค่ขั้นต่ำสุด เพราะคิดแต่ว่า ถ้าว่างงาน เจ็บป่วย และเกษียณอายุ สามารถใช้สวัสดิการของรัฐบาลได้ น้ำบ่อหน้าแบบนี้เอามาใช้กับการวางแผนเพื่อการเกษียณอายุไม่ได้ หากต้องการเกษียณอย่างมีความสุข เงินที่เก็บเพื่อการเกษียณ ต้องเก็บประมาณ 10 – 20% ของรายได้ต่อเดือน เก็บทุกเดือน เริ่มตั้งแต่เดือนแรกที่มีรายได้จากการทำงาน เงินเดือนที่มนุษย์เงินเดือนได้รับ ไม่ควรใช้แบบเดือนชนเดือน อย่าลืมว่า เงินสมทบ และเงินเดือนของนายจ้าง อยู่บนเงื่อนไขอย่างเดียวว่า เรายังทำงานให้เค้าได้ และเราสามารถโดนไล่ออก เลิกจ้าง ได้ตลอดเวลาทำงาน

3. คิดเอาเองว่า ยอดเงินทั้งหมดบนใบแจ้งยอดกองทุนเป็นของเราชัวร์ๆ แบบไม่มีเงื่อนไข เพราะ เงินกองทุนฯ ถูกแยกเป็น เงินสะสม ผลประโยชน์ของเงินสะสม เงินสมทบ และ ผลประโยชน์ของเงินสมทบ ซึ่งเงินในส่วนของนายจ้างไม่ว่าจะเป็นเงินสมทบ หรือ ผลประโยชน์ของเงินสมทบนั้น นายจ้างมีสิทธิ์ที่จะไม่ให้ลูกจ้างในกรณีที่ลูกจ้างถูกไล่ออก ประพฤติชั่วอย่างร้ายแรง นอกจากนี้นายจ้างยังมีสิทธิ์ที่จะแบ่งเงินสมทบ และผลประโยชน์ของเงินสมทบเป็นสัดส่วนตามอายุงาน รวมไปถึงการกระจายเงินสมทบและผลประโยชน์ของเงินสมทบในส่วนที่ลูกจ้างไม่ได้รับเมื่อออกจากงานกลับไปให้สมาชิกกองทุนรายอื่น ๆ ที่ยังเหลืออยู่เพื่อจูงใจให้ลูกจ้างอยู่ทำงานกับนายจ้างนานขึ้น ข้อกำหนดเหล่านี้ถูกระบุไว้ใน “ข้อบังคับกองทุนสำรองเลี้ยงชีพ” ส่วนใหญ่ คนที่จะได้รับเงินแบบเต็มเม็ดเต็มหน่วยตามตัวเลขในใบแจ้งยอด ก็ต้องเป็นสมาชิกกองทุนฯ ที่เกษียณอายุ ตาย หรือ ทุพพลภาพ

4. เลือกแนวทางลงทุนในหุ้นที่ให้ผลตอบแทนน้อยเกินไป ข้อมูลสถิติบอกไว้ว่า ราคาสินค้าและบริการ ปรับตัวเพิ่มขึ้น 3% ต่อปี และมีเพียงผลตอบแทนจากการลงทุนในหุ้นสามัญที่จะสามารถเอาชนะอัตราเงินเฟ้อได้ ดังนั้น หากตัวเรา เป็นคนประเภท ซื้อหุ้นปุ๊บ อยากเห็นตัวเลขในพอร์ตหุ้นขึ้นตัวเขียว โชว์กำไรเลย ในเวลาอันสั้น หรือทนเห็นตัวเลขขาดทุนไม่ได้เลย ก็ต้องชดเชยด้วยการเก็บเงินต้นต่อเดือนที่เพิ่มขึ้น และ มีระยะเวลาในการเก็บนานขึ้น

แต่หากคิดลงทุนหุ้น ต้องท่องไว้ว่า เป็นการลงทุนระยะยาว ยาวแบบเกิน 5 ปีขึ้นไป และต้องจัดสัดส่วนให้เหมาะสม ไม่ใช่มีเท่าไร พี่ใส่กับหุ้นทั้งหมดเลย ต้องดูตัวเองทั้งในเรื่องของ อายุ สถานภาพ ข้อจำกัด ความสามารถในการรับความเสี่ยง ประเภทซื้อหุ้นวันนี้ พอราคาหุ้นตกวันพรุ่ง นั่งกุมขมับ เครียด อันนี้ไม่แนะนำ เพราะเดี๋ยวจะพาลเจ็บป่วย ไม่มีเวลาใช้เงินบนโลกนานกว่าที่ควรจะเป็น

5. ถอนเงินออกมาใช้ก่อน มากกว่าตัวเลขค่าใช้จ่ายเฉลี่ยต่อปี เช่น ระยะเวลา 25 ปีที่อยู่บนโลกหลังเกษียณ ต้องการใช้เงินเก็บให้หมด ก็เอาสูตรนี้ไปคำนวณเงินที่ควรเบิกมาใช้ต่อปีว่าควรเป็นเท่าไร ตามนี้ เอาตัวเลข 100 หารด้วยระยะเวลาที่คาดว่าจะใช้เงินให้หมด เช่น เวลา 25 ปี กะใช้เงินให้หมด ก็เอา 100 หารด้วย 25 จะเท่ากับ 4 แปลว่า เราต้องไม่ถอนเงินออกมาใช้ มากกว่า 4% ในปีๆนึง ไม่งั้น เวลาที่เหลือเราจะมีเงินไม่พอใช้ได้

ดังนั้นหากเราได้รับเงินกองทุนสำรองเลี้ยงชีพยามเกษียณ ทั้งหมด 1 ล้านบาท ก็ควรจะถอนเงินก้อนนี้ออกมาใช้ปีละไม่เกิน 40,000 บาท เพื่อที่จะสามารถใช้เงินได้ครบ 25 ปี หรือ ในกรณีที่คาดว่าจะใช้เงินกองทุนสำรองเลี้ยงชีพให้หมดภายในระยะเวลา 40 ปี ก็ควรจะนำเงินออกมาใช้ในอัตราที่น้อยกว่า 2.50% ต่อปี

จริงๆแล้ว ยังมีเรื่องอีกเยอะที่ทำให้มนุษย์เงินเดือนหลายคน เกษียณแบบไม่ถึงฝั่งฝัน ไม่ว่าจะเป็นการชิงสุกก่อนห่าม ถอนเงินกองทุนออกมาใช้ก่อนเกษียณ โดยลืมนึกไปว่าเงินที่ได้รับมานั้นจะต้องเสียภาษีเงินได้บุคคลธรรมดา, การละเลยไม่แจ้งคณะกรรมการกองทุนเมื่อสมาชิกต้องการเปลี่ยนชื่อ-สกุล-ที่อยู่-หมายเลขโทรศัพท์ ของผู้รับผลประโยชน์เงินกองทุนสำรองเลี้ยงชีพในกรณีต่าง ๆ, การเพิกเฉยต่อการเลือกตั้งคณะกรรมการกองทุนสำรองเลี้ยงชีพที่มีความรู้ความสามารถและ “รู้เท่าทัน” ผู้จัดการกองทุน เพื่อเป็นตัวแทนของสมาชิกกองทุนในการตรวจสอบผลการดำเนินงานกับผู้จัดการกองทุนโดยตรง เป็นต้น

และทั้งหมดที่กล่าวมาข้างต้น เป้าหมายตัวเงินแบบคิดง่าย ทำ(อาจ)ง่าย ยังไม่ได้คิดเผื่อรวมถึงเหตุฉุกเฉิน อยู่นอกแผน หรือกำหนดกะเกณฑ์ไม่ได้ ไม่ว่าจะเป็นเรื่องเจ็บป่วย อุบัติเหตุ ซึ่งจะทำให้เกิดภาระค่าใช้จ่ายตามมา เพราะปัจจุบัน อะไรก็เกิดขึ้นได้ ดังเช่น ตัวอย่างจากสถานการณ์ไวรัสโควิด-19 ที่เล่นงานมนุษย์ได้ในทุกระดับ ถึงแม้จะไม่ได้ติดเชื้อ แต่ก็ได้รับผลกระทบทั้งด้านเศรษฐกิจ และชีวิต แบบที่ไม่เคยคาดคิดมาก่อนว่าจะได้ประสบพบเจอ

จึงอยากให้ ใช้ชีวิตกันอย่างไม่ประมาท และวางแผนเผื่ออนาคตที่มองไม่เห็นว่า อะไรจะเกิดขึ้นต่อไปอีก

ที่มา ห้องเรียนนักลงทุน ตลาดหลักทรัพย์แห่งประเทศไทย